日本郵船株が17日に逆行高となった。上場来高値を付けた翌日の4日以降、米港湾労働者のストライキを巡る思惑から軟調だったが、17日は日経平均株価が前日比1%安となる中で4%上がった。地政学リスクに左右されやすい面はあるものの、株主還元や成長投資の方針を踏まえると、再度の高値更新の現実味は増している。

17日は5114円と終値ベースで9営業日ぶりに5000円台を回復し、最高値更新まであと8%となった。売買代金は前日の約2.5倍に膨らんだ。17日にかけて米軍がイエメンの武装組織フーシ派の支配地域を空爆したとのニュースが流れ「地政学リスクから海運市況が好転するとの思惑が働き、激しい値動きを好む短期投資家の買いが入った」(マネックス証券の広木隆チーフ・ストラテジスト)。

海運株はこうした海外情勢に振り回される場面が多い。3日に5543円の最高値を付けた翌日の急落も同様だった。米港湾労働者のストライキが早期終結し、物流の混乱によるコンテナ船運賃が上昇するとの思惑がはがれ落ちた。中東情勢の緊迫が一服する中で運賃は下落基調にあり、7月のピーク時より4割強低く、懸念が強まった。

運賃下落は郵船の持ち分法適用会社「オーシャン・ネットワーク・エクスプレス(ONE)」の業績低迷につながる。市場では「中東の地政学リスク解消を前提にすると、ONEの26年3月期の税引き利益は12億ドル弱(約1800億円)の赤字(今期の会社予想は約27億ドルの黒字)になる」(モルガン・スタンレーMUFG証券の尾坂拓也株式アナリスト)と慎重な見方もある。

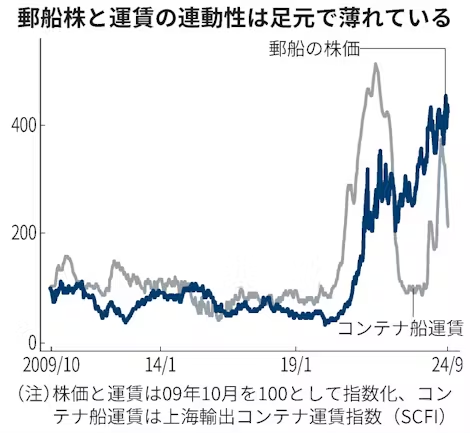

一方で直近の郵船の株価はコンテナ船運賃との連動性が薄れている面がある。22年の秋ごろまではほぼ同じ動きだったが、その後は運賃が下がる中でも郵船の株価は上昇を続けている。

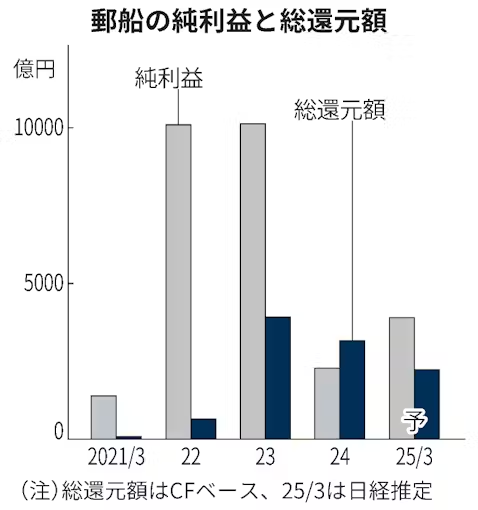

背景の一つが、株主還元の強化などを通じ、PBR(株価純資産倍率)1倍割れ脱却へ大きくカジをきっていることだ。27年3月期まで4年間で配当と自社株買いをあわせた総還元枠5700億円を設定。今期までの2年間ですでに5000億円超に達する見通しで、枠の増額期待は強い。自社株買いは今期に最大1000億円を表明済みだが、会社の意思を踏まえると、来期も同額以上を実施する可能性がある。

配当は25年3月期に260円(前期は140円)を計画し、足元の配当利回りは5%台と高い。来期について、東海東京インテリジェンス・ラボの土谷康仁シニアアナリストは「大幅減益というコンセンサスだが、会社側は減配を避けたいのではないか」とし、減益でも今期と同額を維持するとみる。

安定して稼げる事業の創出へ成長投資を両立して進めていることもプラスだ。27年3月期までに1.2兆円以上を投じ、船舶だけでなく、ロジスティクス事業など非海運も拡大する。業界の先行きについては、一部の海運株に投資しているニッセイアセットマネジメントの野田健介チーフ・ポートフォリオ・マネジャーが「日本勢は自動車輸送などコンテナ以外でも長期契約が多く高い収益性が維持できる。足元のPER(株価収益率)は低すぎる」と話す。

郵船は今期の連結純利益を前期比71%増の3900億円と見込む。来期には慎重な予想が目立つものの、しんきんアセットマネジメント投信の藤原直樹シニアファンドマネージャーは「米国はソフトランディング(軟着陸)が期待され中国も景気対策を打ち出している。短期的な下落局面はあるかもしれないが、長い目線で見れば買いやすい状況」と話す。

市場では海運株について、著名投資家の「ウォーレン・バフェット氏が好む銘柄」との声も聞こえる。バフェット氏が投資する銘柄は、自己資本利益率(ROE)が高く、借金がないかあっても低水準で、現金創出力に優れていることなどが条件とされる。大和証券の木野内栄治チーフテクニカルアナリストは「バフェット氏の投資スタイルだと保険株や海運株がイメージに合う」と指摘する。

郵船の24年4〜9月期の決算発表は11月の予定だ。常に地政学リスクに左右される銘柄だけに、目先の業績だけでなく、余剰資金を還元や成長にどう使うかの経営陣の発言が注目される。

(鎌田旭昇、大久保希美)

SCORE 企業の株価が変動した背景や先行きを、財務分析を踏まえつつ、投資家目線で読み解きます。随時公開します。過去の記事や「フォロー」はこちら。【関連記事】

- ・世界の海運株急落 米港湾スト終結で運賃上昇期待が剝落

- ・純利益上振れ予想、郵船など海運上位 自動車は弱気

- ・日本郵船、東京湾クルーズ船37年ぶり刷新 燃料に水素も

- ・高配当株に買い 海運や保険、権利取りが活発に

鄭重声明:本文の著作権は原作者に帰属します。記事の転載は情報の伝達のみを目的としており、投資の助言を構成するものではありません。もし侵害行為があれば、すぐにご連絡ください。修正または削除いたします。ありがとうございます。