きっかけは国債の買い入れ減額

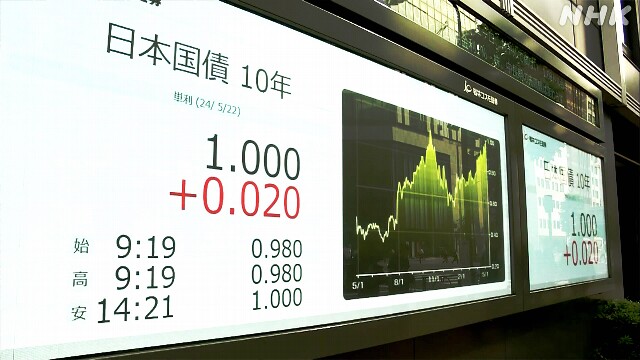

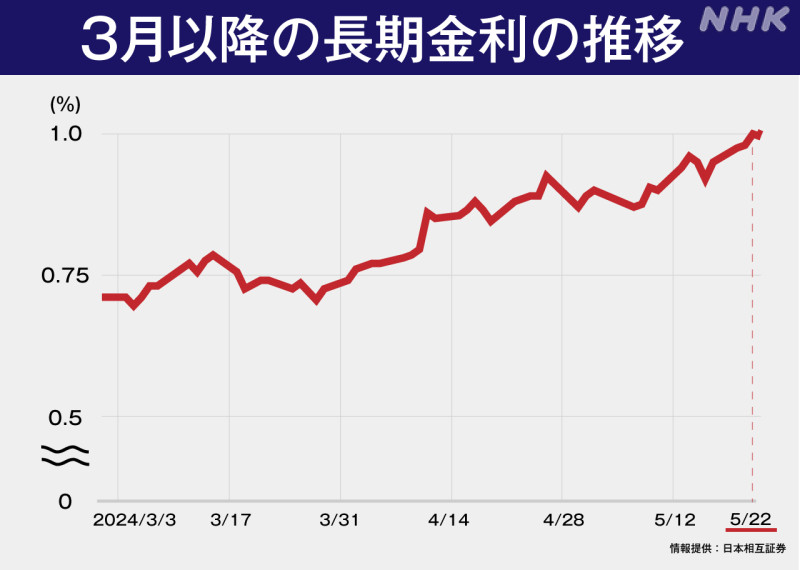

5月22日、長期金利が1%まで上昇した。

実に11年ぶりで、金利がある世界に戻っていく象徴的な出来事だ。

24日には、1.005%と、およそ12年ぶりの高い水準をつけた。

きっかけは5月13日。

日銀が発表した国債の買い入れ額の減額だった。

日銀は金融調節の一環で、金融機関が保有する国債を買い入れることで、市場に資金を供給している。

いつ、どれくらいの金額の幅で国債を買い入れるかはあらかじめ、いわゆる「オペ紙」で示しているが、この幅の中で、実際、どれくらいの金額を買い入れるかは入札当日の午前10時10分に公表することになっている。

5月13日に示した買い入れ条件では、残存期間5年超10年以下の国債について、買い入れ額を4250億円とし、前回に比べて500億円減らした。

減額は去年12月以来で、日銀がマイナス金利政策の解除を行ってから、初めての出来事だった。

国債は価格が下がると金利が上昇するという関係にある。

国債の買い手である日銀が金額を減らしたことで需給が緩み、価格が下落するのではないかとの見方が広がった。

結果、長期金利が上昇。

外国為替市場では日米金利差の縮小が意識され、一時的ではあったが、円高ドル安に振れた。

これをきっかけに日銀のオペ動向に注目が集まるようになり、日銀が17日に買い入れ額を維持すると、為替は逆に円安に進んだ。

なぜ、日銀は突然減額したのか。市場はその“意味”を見いだそうとしている。

需給に応じた判断?

あくまで市場動向や国債の需給に応じて買い入れ額を決めただけという見方もできる。

現に日銀はそう説明していて、三菱UFJモルガン・スタンレー証券の大塚崇広シニア債券ストラテジストは「今回は日銀の説明を素直に受け取ることも可能だ」と話す。

三菱UFJモルガン・スタンレー証券 大塚崇広シニア債券ストラテジスト

「日銀は『実際の買入れは、従来同様、ある程度の幅をもって予定額を示すこととし、市場の動向や国債需給などを踏まえて実施していく』としている。そもそもこれまでの大規模な金融緩和策で、日銀は残存期間5年超10年以下の国債を大量に保有していて、特に需給が引き締まっていた。したがって、13日の国債買入れオペでは「国債需給」(のひっ迫)を理由に「5-10年」のオファー額を減額したと説明することができる」

金融正常化を意識させ、円安をけん制?

とはいえ、市場では為替対応という見方も多い。

買い入れ減額で、長期金利が上がれば、円安へのけん制にはなる。

日銀幹部は、為替への対応は日銀の政策目標にはなく、そうした目的で金融政策は行わないと明確に否定する。

しかし、一時は1ドル=160円に達した記録的円安を受け、植田総裁は5月10日に岸田総理大臣と会談し、為替の動向について意見交換を行った。

会談後、植田総裁は記者団に対し、「円安について十分、注視していくことを確認した」と述べ、円安に対する課題意識を強調した。

BNPパリバ証券の河野龍太郎チーフエコノミストは、今回の対応は日銀が金融の正常化に進むと市場に思わせることで、過度な円安を抑えるねらいがあったと指摘する。

BNPパリバ証券 河野龍太郎チーフエコノミスト

「円安が進んだのは、日銀が大量に長期国債を購入し、金利を低く抑えていることが一因だ。米国の長期金利が上昇した際、ある程度、円の長期金利が連動すれば、円安圧力も吸収できる。市場機能の改善という観点から、6月決定会合で日銀が長期国債の購入幅の中心値(6兆円)を減額する可能性があり、今回のオペの減額はその布石だ。円高へ向かわせる効果は限定的かもしれないが、市場で正常化観測が高まれば、少なくとも不要な円安圧力は是正できる」

日銀も国債買い入れ減額に前向き

実際、日銀の4月の決定会合の主な意見では、国債の買い入れ減額に前向きな意見が並んでいる。

「国債保有量の正常化、過剰な水準にある準備預金の適正化という観点から、日銀のバランスシートの圧縮を進めていく必要がある」

「国債の需給バランスを踏まえ、市場機能回復を志向し、現状6兆円程度の毎月の長期国債買入れを減額することは選択肢である。市場の予見可能性を高める観点で、減額の方向性を示していくことも重要である」

さらに、植田総裁は5月8日の講演会で「今後、大規模な金融緩和からの出口を進めていくなかで、国債の買入れ額を減額していくことが適当だと考えている」と明確に述べている。

6月の会合で、日銀が実際に国債買い入れの減額に動くかが注目されている。

本丸は「追加利上げ」か

国債買い入れ減額の、さらに先を見る意見もある。

みずほ証券の小林俊介チーフエコノミストは「本丸は追加利上げだ」と指摘する。

根拠としてあげているのが日銀が25年間の非伝統的政策の効果と副作用を分析する多角的レビューの中身だ。

いまや日銀は短期を除いた国債の発行残高の半分以上を日銀が保有する状況になっていて、金利が上昇すれば、日本銀行が巨額の評価損を抱えてしまう。

国債を満期まで保有すれば、損失は生じないことになるが、含み損の発生で通貨の信頼性を損ねるリスクがあるという指摘もある。

日銀が去年12月に公表した「多角的レビュー」に関するワークショップでは「日本銀行としては、財務の健全性にも留意しつつ、適切な政策運営に努めていくことが適当」とした上で、利上げ局面においては保有国債の償還によるバランスシートの縮小を優先させることで日本銀行の収益悪化を回避できるという説明がされている。

みずほ証券 小林俊介チーフエコノミスト

「これはバランスシートを小さくしたあと、追加利上げをするという考え方を示しているものとも読み取れる。日銀は13日のオペ減額で布石を打ち、6月以降の決定会合で国債の買い入れ減額。さらに、その経過観察を終えたあとに、追加利上げに踏み切るという流れを考えているかもしれない」

日銀の次の一手は?

日銀のオペをきっかけに1%に戻った長期金利。

長期金利は、景気の先行きや物価上昇の予測を反映して変動するため「経済の体温計」とも呼ばれている。

日銀の国債の買い入れ減額は、この体温計が正常に機能できるようにする動きでもある。

1%という節目は、日銀の金融政策の正常化に向けた動きが市場で意識された結果のようにも見える。

日銀のオペをめぐっては、23日に残存期間が1年超3年以下の国債で応札額が通知額に届かない「札割れ」が起き、市場環境の変化として注目されている。

日銀のオペに対するさまざまな見方が交錯する中、6月の会合に向けて、日銀が次の一手を打ち出すのか、さらに関心が高まっている。

注目予定

来週は日銀のキーマンの発言機会が相次ぎます。

5月27日には、日銀が主催する「国際コンファランス」で植田総裁があいさつするほか、29日には金融政策を決めるメンバーの1人、安達審議委員が熊本市で講演します。

足元の円安ドル高を踏まえ、それぞれ6月会合に向けてどのような発言があるか、注目されます。

また、31日にはFRBが重視する物価指標、PCEデフレータが公表されます。

円安ドル高の要因にもなっている、アメリカの政策金利の行く末を見極める上で、関心が集まっています。

鄭重声明:本文の著作権は原作者に帰属します。記事の転載は情報の伝達のみを目的としており、投資の助言を構成するものではありません。もし侵害行為があれば、すぐにご連絡ください。修正または削除いたします。ありがとうございます。