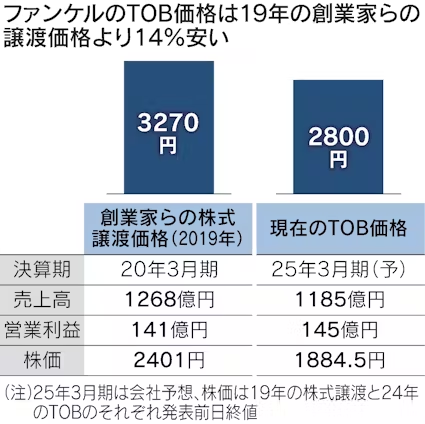

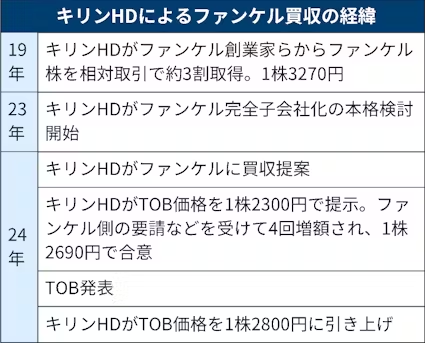

キリンホールディングス(HD)によるファンケル買収が一部の市場関係者から不興を買っている。実施中のTOB(株式公開買い付け)の価格が1株2800円と、2019年にファンケル創業家らが約3割分の保有株をキリンHDに売却した際の価格(3270円)を下回るためだ。ファンドがファンケル株を買う動きもあり、TOBの成否は予断を許さない。

「TOB価格は最低でも(創業家らからの取得価格と同じ)3270円にすべきだ。19年の取引で第3者による買収の対抗提案が出にくくなったのをいいことに、一般株主を安い価格で退出させようとしているように見える」。ある市場関係者は話す。

キリンHDはファンケルの完全子会社化を目指し、6月17日からTOBを始めた。価格は当初2690円で、発表直前3か月間の平均株価に37%のプレミアム(上乗せ幅)が付けられた。プレミアムは一般に3〜5割程度が相場とされ、この点だけみれば決して安すぎるわけではない。

応募が不十分だったため、キリンHDは8月6日、TOB価格を2800円に引き上げた。しかし、19年の創業家からの取得価格に比べてなお14%安い。

ファンケルのファンダメンタルズ(基礎的条件)はこの間、「あまり変わらない」(みずほ証券の宮迫光子シニアアナリスト)。20年3月期の連結営業利益(141億円)に対し、25年3月期予想は145億円と横ばいだ。

一方で、株価は19年の株式譲渡発表前からTOB発表前までで22%下落した。バリュエーション(投資尺度)が切り下がった。宮迫氏は「中国経済の減速などにより化粧品セクター全体が低調なため」と指摘する。

時間の経過や環境変化に伴ってバリュエーションが変わるのは珍しくなく、5年の歳月がたてばなおさらだ。それでもTOB価格が創業家からの取得価格よりも安いことに、投資家が不満を持つのは分からなくない。

手続きの公正性はどうか。開示によると、ファンケルはキリンHDに価格引き上げを4回要請した。キリンHD側の当初提案は2300円だったが、2450円、2550円、2585円、2690円と引き上げられた。最終的に2690円で妥結する直前には、キリンHDとファンケル特別委員会がTOB価格について意見交換を2度している。

森幹晴弁護士は「開示情報だけをみれば、現在の買収実務や法に照らしてフェアなプロセスを踏んでいるように見える」と話す。

今回のTOBにはキリンHDなど利害関係者以外の株主のうち過半数の応募があることを成立条件とする、いわゆる「マジョリティー・オブ・マイノリティー(MoM)」条件も付いている。「不公正なことはしないという意思表明」(森弁護士)ともいえる。外形上、ディール全体を通して致命的な失点は見当たらない。

TOBの成否は予断を許さない状況だ。ある証券関係者によると、TOB公表後に複数のファンドがファンケル株を買い増しているという。加えてパッシブファンドも同社株を一定程度保有している。同ファンドは一般にTOBに応募しないことが多い。

株価はTOB価格をわずかに下回る水準で推移するものの、不成立になる可能性は捨てきれない。TOB期間は28日まで延長されている。

仮にTOBが成立しても、反発する株主がスクイーズアウト(強制取得)時の価格上乗せを求めて裁判所に価格決定を申し立てる可能性がある。舞台が司法に移れば、ディールの交渉・検討過程における新事実が明らかになることもある。裁判所はプロセスの公正性を重視する傾向が強く、内容次第では司法判断に影響する。

伊藤忠商事によるファミリーマート完全子会社化をめぐる価格決定事件では、東京地裁が23年、ファミマ特別委が十分な役割を果たさなかったなどと指摘し、増額を決定した。決定文には交渉・検討過程の内幕が具体的に記載され、世に明らかになった。ファミマ側は差額分や司法手続きに伴う費用が必要になる。ファミマは不服として同年4月に東京高裁に抗告した。

近年、親会社によるグループ会社の完全子会社化や、MBO(経営陣が参加する買収)などが活発だ。これらの取引は構造的な利益相反の懸念が大きい。株主らの反発を招き、ディールの成否や買収後の会社負担に影響するケースも目立つ。一般株主への配慮の重要性が改めて浮き彫りになっている。

(宮川克也、大久保希美)

【関連記事】

- ・キリンHD、ファンケルTOBを再延長 価格2800円に上げ

- ・ファンケルTOB、焦点は化粧品 キリンとどう相乗効果

鄭重声明:本文の著作権は原作者に帰属します。記事の転載は情報の伝達のみを目的としており、投資の助言を構成するものではありません。もし侵害行為があれば、すぐにご連絡ください。修正または削除いたします。ありがとうございます。