【ニューヨーク=斉藤雄太】米連邦準備理事会(FRB)が6日発表した2024年1〜3月期の銀行の融資担当者調査(SLOOS)によると、企業向けの融資基準を厳しくした銀行の割合が3四半期ぶりに拡大した。高金利環境が長引くなか、業績の悪化した地銀などが融資に慎重な姿勢に傾いている。

FRBは四半期に一度のペースで銀行に企業や家計への融資基準や資金需要の変化を尋ね、調査結果を公表している。今回は3月25日〜4月8日に調査し、米銀66行と米国に拠点を置く外国銀行20行から回答を得た。

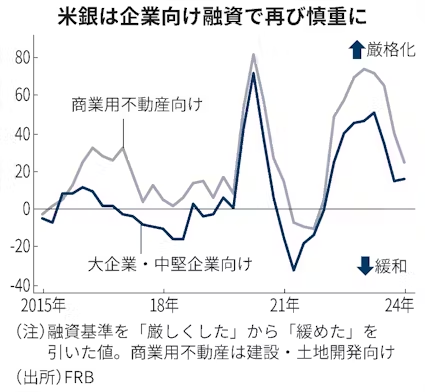

過去3カ月間に融資基準を「かなり厳しくした」「いくらか厳しくした」と回答した銀行の割合から「かなり緩めた」「いくらか緩めた」の割合を引いた指数をみると、大企業・中堅企業向けは15.6と前回(23年10〜12月期)調査から1.1ポイント上昇した。中小企業向けも19.7と1.1ポイント上がった。いずれも3四半期ぶりの上昇だ。

銀行の規模別では、大手銀行よりも中小銀行などで融資に慎重になる動きが目立った。

米銀の企業向け融資基準はFRBの大幅利上げや米地銀の連続破綻を踏まえ、23年前半にかけて厳格化が進んだ。23年後半は融資を一段と厳しくする銀行の割合が減っていたが、足元で再び厳格化に向かう銀行が増えつつある。融資基準を厳しくした主な理由としては経済見通しの不確実性やリスク許容度の低下が挙がった。

商業用不動産の融資基準を示す指数は、建設・土地開発向けで24.6と前回から15.1ポイント下がった。指数は4四半期連続で低下したものの、なお大幅なプラス圏で推移し、融資基準を厳しくする銀行のほうが緩める銀行よりも多い状況が続く。

過去1年間で商業用不動産の融資基準を厳しくした理由としては、賃料収入や空室率の悪化、不動産市況の先行き不透明感などが挙がった。

借り手の資金需要も細っている。企業や商業用不動産向けのローン需要は「弱まった」という回答が「強まった」よりも多かった。インフレ再燃への警戒感からFRBの利下げ観測が遠のき、金利がなかなか下がらない状況が続くなか、借り入れに慎重になる企業が増えている。

鄭重声明:本文の著作権は原作者に帰属します。記事の転載は情報の伝達のみを目的としており、投資の助言を構成するものではありません。もし侵害行為があれば、すぐにご連絡ください。修正または削除いたします。ありがとうございます。