6月総会 株主提案は過去最多

今月(6月)にピークを迎える株主総会。

アクティビストの存在感が増す中、企業に対して、配当の増額や事業の再編、経営陣の交代など、さまざまな株主提案が出されています。

提案を受けた企業の数は90社を超え、過去最多となっています(三菱UFJ信託銀行調べ)。

今回、アクティビストの1つで、香港の投資ファンド「オアシス・マネジメント」のセス・フィッシャー最高投資責任者に話を聞きました。

冒頭の発言はその時のものです。

フィッシャー氏は、1995年からアメリカのヘッジファンドでアジアの株式の運用を担当したあと、2002年にオアシスを立ち上げました。

オアシスは、企業への要求を記者会見で明らかにしたり、提案内容を公開したりして議案の採決を目指す投資ファンドとして知られています。

フィッシャー氏は月に2回ほど日本を訪れるといいます。

これまで東京ドームの運営会社や滋賀のエレベーターメーカーなど、さまざまな日本企業に投資し、経営の見直しを求めてきました。

ことしの6月総会では、製紙会社の北越コーポレーションに対して、利益などの経営目標の未達が相次いでいるとして、長年、経営を担ってきた社長などの解任を求める提案をします。

また、建設大手の熊谷組に対しては、他社の株式を余分に保有し、効率の悪い投資をしているとして、資本コストを意識した上で株主還元すべきなどとして、配当の増額を求める提案をすることにしています。

競合他社に比べて業績が劣る企業をねらう

どんな企業をターゲットにして投資や提案を行っているのか。

フィッシャー氏に単刀直入に尋ねました。

フィッシャー氏は、投資する業界やその業界のトップ企業を調査した上で、経営の効率性を示すROE=自己資本利益率などの指標を用いて、他社よりも収益力が劣る企業に目をつけているといいます。

「オアシス・マネジメント」セス・フィッシャー最高投資責任者

「まず業界のリーダーたる企業を十分にリサーチする。その後、標準以下のパフォーマンスしか出していない、競合他社と比べて業績が低い企業に目を向ける」

「その上で、提供している商品が間違っているのか、商品は良くても戦略が間違っているのか、あるいはビジネスのどこかが非効率なのか、何か月もかけて調査する。競合他社に話を聞くこともあれば、業界の専門家、企業の元取締役、元従業員に聞くこともある」

「日本企業はいい方向に変わってきた」とするフィッシャー氏。

しかし、他社と比べて業績が伸び悩む企業は、経営者が収益性の向上に十分、目を向けていなかったり、社外取締役がそうした経営者をけん制する役割を果たしていなかったりと、問題を抱えていることが多いと指摘します。

「会社がどれだけのポテンシャルを持っていて、それを発揮するために何をすべきかに目を向けている。企業のなかには、ガバナンスを改善しきれていない企業やROEを改善できるのに着手できていない企業、活用できていない不動産を持つ企業、それに現金を多く持ちすぎている企業もある。改善すべきことはたくさんある」

そこで、そうした企業に対し、経営を改革するよう要求していくことで業績の改善につなげていると主張しています。

変わるニッポン企業 株価2倍の事例も

実際、アクティビストからの投資をきっかけにして株価が上昇した企業もあります。

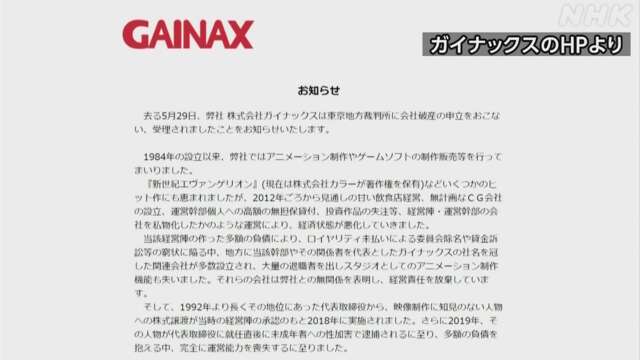

大日本印刷はおととし(2022年)の暮れ、世界最大規模の運用資金を持つアメリカの投資ファンド「エリオット・マネジメント」から投資を受けたといいます。

複数回にわたって面談を重ねる中で、エリオットからは保有する不動産の売却や取引先の株式の売却、それに自社株買いやROEの改善を求められたということです。

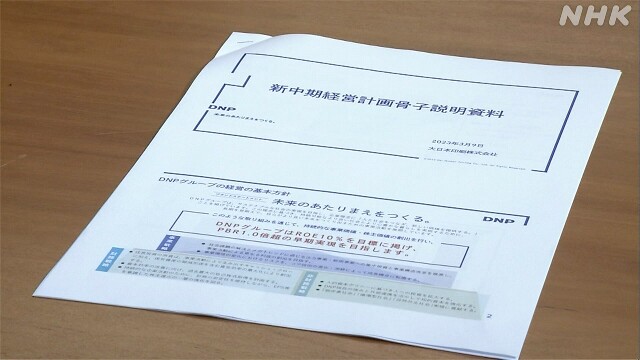

こうした中、会社は去年2月に経営の基本方針をまとめ、3月には新たな中期経営計画の概要を発表しました。

この中では、自社株買いに加えて、取引先の株式や不動産の売却の方針を具体的な数値も含めて初めて公表し、ROEも10%に改善することを目標として掲げました。

去年5月の決算説明会では社長が初めて登壇して今後の事業計画を説明。

電気自動車向けのリチウムイオン電池の外装材や、有機ELディスプレーの製造に必要な部品への投資を強化することを打ち出しました。

エリオットはこうした会社の姿勢を評価。

計画は市場でも好感を持って受け止められ、大日本印刷の株価は、エリオットの株式取得から1年半ほどの間に、2000円台後半から5000円に迫り、2倍近くとなりました。

この会社の黒柳雅文CFOは、エリオットを含めた投資家と対話を進めていく中で、経営計画の中身がより深まったと話しています。

大日本印刷 黒柳雅文CFO

「最初は『いよいよ来たか』と。相手は世界最大の機関投資家なので身が引き締まった。実際に面談してみると、会社のことをよく研究していて、リチウムイオン電池の外装材などを評価してくれた。過大な資本を解消することに加えて、伸ばすべきものを伸ばすべきだという意見を持っていた。会社の中だけで戦略を練ると考えが偏るリスクもあるので、より市場に近い方と対話をすることは非常に参考になる」

アクティビストは日本市場に必要な存在という指摘も

20年余りにわたって国内外のアクティビストを追ってきた、みずほ証券の菊地正俊チーフ株式ストラテジストは、アクティビストの要求が経営陣に経営改革を促した事例として、次のようなケースを上げています。

▽オリンパス

(アメリカ投資ファンド「バリューアクト」)

2019年にバリューアクトから社外取締役を受け入れ

営業赤字のデジタルカメラなどの映像事業を売却、医療事業へと経営資源を集中

▽学研ホールディングス

(シンガポール投資ファンド「エフィッシモ・キャピタル」)

エフィッシモから投資を受ける

2010年以降、学習教材や出版を中心とした事業から、教育事業や医療福祉分野に力を入れ、事業を多角化

菊地さんは、今もすべてのアクティビストの提案内容が良いわけではないとしつつ、次のように指摘します。

みずほ証券 菊地正俊チーフ株式ストラテジスト

「以前の株主還元一辺倒の要求から、コーポレートガバナンスも改善しながら中長期的に企業の成長性が高まるような経営改革に関する要求が増えてきた」

「企業がポジティブに変わるかどうかはアクティビストから提案を受けたあとの社長の意識、経営手腕次第だ。アクティビストがいわば『正論』を声高に株式市場に発することは、直接提案を受けた企業だけでなく、同業他社の意識を変えることにもなる。アクティビストが経営改革、特にコーポレートガバナンス改革のきっかけになったことは間違いない。日本の株式市場や企業経営の改革においてアクティビストの必要性は一層高まってきている」

企業はアクティビストとどう向き合うか?

取材を進めると、アクティビストが「ハゲタカ」とも言われた過去の時代とは違い、経営に資する提案をすることで、投資家から支持を受けるケースも増えていると実感します。

アクティビストからの提案が正当かどうかは個々のケースで異なるとしても、業績が伸び悩む企業がしばしばターゲットとなっている現状を考えれば、経営者が業績の改善に向けて改革を進めていけるか、その手腕が問われていると感じます。

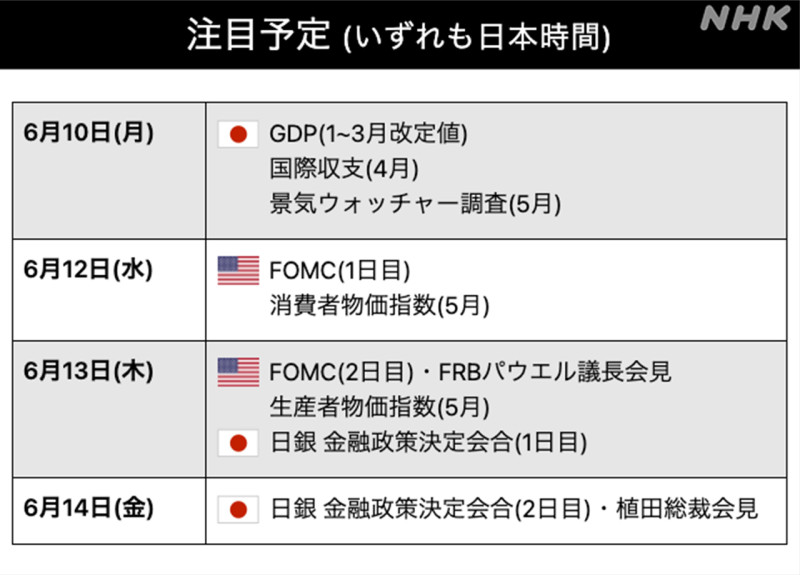

注目予定

日本とアメリカで中央銀行が金融政策を決定する会合を開きます。

アメリカの中央銀行にあたるFRB=連邦準備制度理事会が開く会合では、利下げの開始時期についてどのような発信があるのか注目です。

また、日銀の金融政策決定会合では、経済・物価情勢について議論されるほか、ことし3月にマイナス金利の解除など大規模な金融緩和策を転換した日銀が、国債の買い入れ減額や追加利上げのタイミングなど、政策の方向性について、どのような姿勢を示すかに市場の関心が集まっています。

鄭重声明:本文の著作権は原作者に帰属します。記事の転載は情報の伝達のみを目的としており、投資の助言を構成するものではありません。もし侵害行為があれば、すぐにご連絡ください。修正または削除いたします。ありがとうございます。