個人向けにも広がる

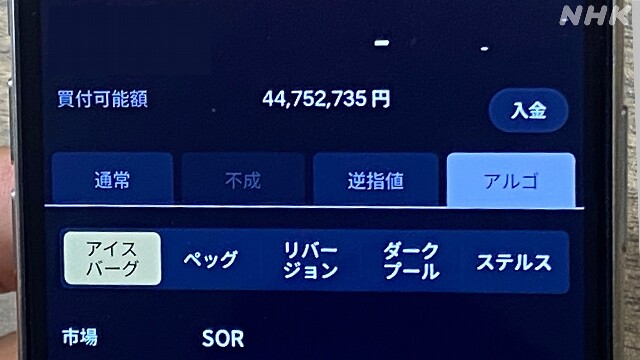

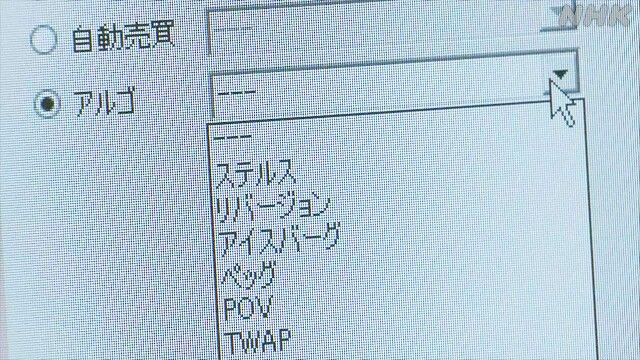

「アイスバーグ」「ペッグ」「リバージョン」「ダークプール」「ステルス」…聞き慣れないカタカナ。

これらはすべてアルゴリズム取引で使われている用語です。

先月下旬、ネット証券の「auカブコム証券」を訪ねてみると、アルゴリズム取引の機能を組み込んだ個人向けアプリの開発が山場を迎えていました。

アプリを通じた株式の購入は今では当たり前となっていますが、開発中のアプリをのぞいてみると、そこには「アルゴ」と書かれたアイコンが表示され、タップすると冒頭にある用語がずらりと現れます。

開発担当者に聞くと、これらの用語はいずれも株式売買の「執行方法」とのこと。

例えば「ペッグ」は、他の投資家が提示した買いたい価格(買い気配)のうち最も高い気配値(最良気配)を自動で認識し、素早く買い注文を出すプログラムです。

指値注文だと株価が指値を超えて上昇したときに買えない場合があり、それを防ぐことができます。

今まで個人投資家が最良気配で買い注文を出す場合、刻々と変わる気配値を見ながらタイミングよく注文を出す必要があったということです。

上限値を自由に設定できる点などが成り行き注文と違う点です。

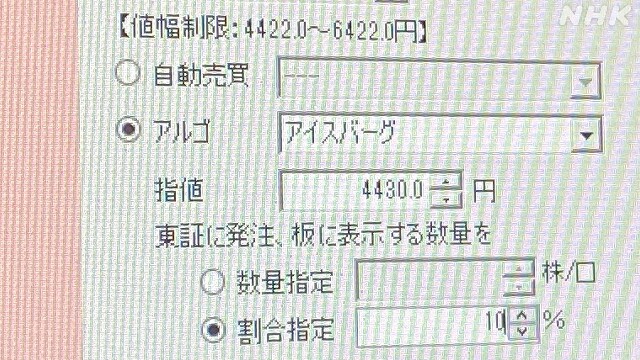

このほか、「アイスバーグ」は、まとまった株式を売買する時に分割発注する方法で、取引量が少ない銘柄で大量の注文が目立たないようにするのに効果的だといいます。

「ダークプール」は、東証や私設取引システム(PTS)を利用せずに証券会社のシステム内で売買する方法で、匿名性の高い取り引きが可能とされています。

こうした株式売買のさまざまな執行パターンを自動化したのがこのアプリの特徴です。

もともとはアメリカの大手金融機関「モルガンスタンレー」が機関投資家向けに提供している仕組みだそうです。

auカブコム証券では、取引所での株取引が高速化するなかで一般の個人投資家にもアルゴリズム取引の需要が高まるとみて、できるだけ早い時期にサービス提供を開始したいとしています。

auカブコム証券 福嶋輝久理事

「個人投資家も機関投資家と同じ土俵で取り引きできる環境を整えることは重要だと考えている。さらに会社員の個人投資家であっても、アルゴリズム取引を利用すれば、日常の仕事をしながらデイトレーダーのような取り引きができる。個人投資家が増えるなかでアルゴリズム取引の需要は高まるのではないか」

アルゴリズム取引は多種多様

ここまで読んで「これがアルゴリズム取引のすべてか?」と感じた人もいると思います。

アルゴリズム取引はこれだけではありません。

代表的なタイプをまとめました。

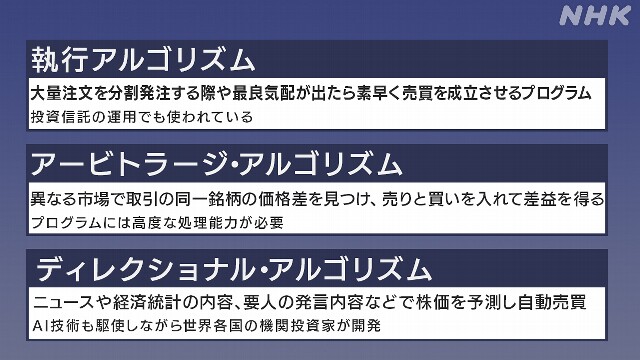

執行アルゴリズム

大量の注文を分割して発注する際や最良気配が出たら素早く売買を成立させるプログラム(一例)。投資信託の運用でも使われている。

アービトラージ・アルゴリズム

異なる市場で取り引きされている同一銘柄の価格差を瞬時に見つけ、売りと買いを入れて差益を得る。例えば東証とPTS(私設取引システム)。プログラムには高度な処理能力が必要。

ディレクショナル・アルゴリズム

経済ニュースや経済統計の内容、要人の発言内容などを読み込み、将来の株価を予測して自動で売買する。

AI技術も駆使しながら世界各国の機関投資家が開発している。

ほかにもマーケット・メイキング・アルゴリズムや市場操作系アルゴリズムなどがあります。

ただ、実際はこれらを組み合わせたり、派生したプログラムを使っている事例が多いと見られていて、詳細はブラックボックスです。

ことし8月5日、日経平均株価は過去最大の下落(-4451円)、翌日には過去最大の上昇(+3217円)となり東京株式市場はかつてない荒れ相場となりました。

このとき大きな変動や速い値動きの背景にはアルゴリズム取引があるのではないかという指摘が市場関係者の間で聞かれました。

なかでも注目されたのがディレクショナル・アルゴリズムです。

例えば8月2日に発表されたアメリカの雇用統計は市場予想を大きく下回る内容でした。

このときディレクショナル・アルゴリズムが「株価は大きく下落する」と予想し、(損失が拡大しないよう)瞬時に大量の株を売却、同じようなプログラムを組んだアルゴリズムが一斉に動き出し、ほかの投資家が追随するうちに短時間で記録的な下落になったのではないか、というのです。

価格安定に一役買う

こうした見方を耳にすると、つい「アルゴリズム取引は悪魔になりかねない」と思ってしまいますが、専門家に聞くと逆に株価を安定させている面があると言います。

アルゴリズム取引のコンサルティング業務などを手がけているNTTデータ先端金融工学センターの城市泉 主席計量アナリストによると、例えばマーケットメイキング・アルゴリズムは同じ銘柄で買い指値と売り指値の両方を提示しておいて、ほかの投資家から注文を受けて執行し、その差額分を利益にする取り引きです。

資産運用会社などが高速取引で導入していますが、こうした取り引きは市場に流動性を与えているといいます。

取引量が少ない銘柄では特定の売買が株価に与えるインパクトが相対的に大きくなりますが、取引量が多ければ(流動性があれば)特定の取り引きによって株価が揺さぶられるリスクは理論上、小さくなります。

投資家にとって市場の流動性は安心材料で欠かせない要素ですが、城市さんはアルゴリズム取引はその流動性確保に一役買っていて「アルゴリズム取引=乱高下の原因」という見方は一面的だと指摘しています。

NTTデータ先端金融工学センター 城市泉 主席計量アナリスト

「『ディレクショナル・アルゴリズム』はアルゴリズム取引の全体量からすると、ほんの一部だとみられる。大半は『マーケット・メイキング』や『執行アルゴリズム』だと考えられ、株価を安定させる役割を果たしているケースもある。アルゴリズム取引ということばだけが1人歩きして悪玉論に集約されるがその認識は変えたほうがいい。冷静な議論が必要だ」

アルゴリズムの未来は

多種多様なアルゴリズム取引。

ただ、過度に信頼するとリスクもあるようです。

帝塚山大学の志馬祥紀教授は、ゆくゆくは個人投資家の間にも「ディレクショナル・アルゴリズム」を使ったプログラムやアプリが広がるのではないかといいます。

投資信託でもなく、全自動の資産運用代行サービスでもなく、経済ニュースや経済統計をすべて読み込んで分析し、特定の銘柄の売りか買いかを自動で瞬時に判断する…そんな個人向けアプリがもしかしたら登場するかもしれません。

ただ、志馬教授は個人投資家の利便性が高まるという点でメリットがある一方、不正の取締りやトラブル防止の対策もあわせて検討することが必要だと指摘します。

帝塚山大学 志馬祥紀教授

「アメリカの証券取引委員会はアルゴリズム取引のシステムが故障するなどして金融市場が混乱するケースを防ぐため監視を強めている。日本でもサービスを提供する証券会社などがシステムの管理を徹底するとともに、監督官庁も何か問題が発生した時には原因を把握できる体制を強化する必要がある」

日本でもアルゴリズムによる高速取引を悪用して株取引を有利に進めたとして、アメリカに拠点をもつ事業者がことし6月、課徴金790万円の納付を命じられました。

アルゴリズム取引は天使か悪魔か。

日進月歩のAI開発、そして個人にも広がりつつあるという現状を見ると、個々の金融リテラシー(理解する力)はもちろんですが、監視の目やセーフティーネットをしっかりと整備することが、天使になる条件だと感じます。

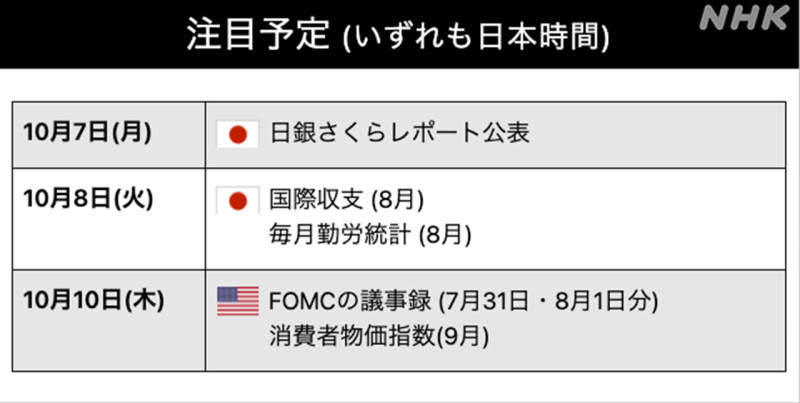

注目予定

鄭重声明:本文の著作権は原作者に帰属します。記事の転載は情報の伝達のみを目的としており、投資の助言を構成するものではありません。もし侵害行為があれば、すぐにご連絡ください。修正または削除いたします。ありがとうございます。