安川電機は5日、2025年2月期の連結純利益(国際会計基準)が前期比7%増の540億円になりそうだと発表した。2期ぶりに過去最高を更新する。工場などの自動化需要が底堅く、主力の産業用ロボットが利益を押し上げる。前期比で4円増配し、年68円とする。半導体需要の回復基調は見極めにくく、設備投資の減速など業績の下振れリスクは残る。

同社は半導体製造装置に組み込むサーボモーターや産業用ロボットを手掛ける。3月期の製造業の業績を占う先行指標として注目度が高い。

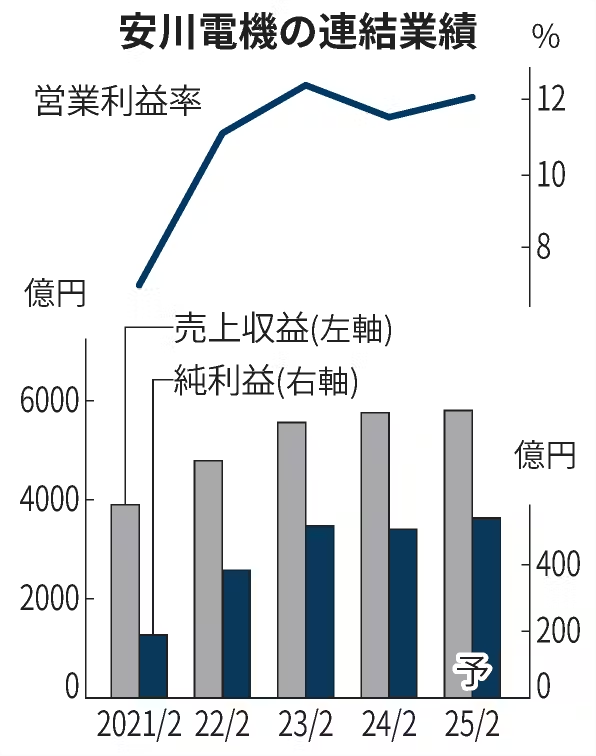

25年2月期は売上高にあたる売上収益が前期比1%増の5800億円、営業利益は6%増の700億円を見込む。通期の想定平均為替レートは1ドル=145円(前期実績は143.2円)とした。

産業用ロボットが業績をけん引する。25年2月期のロボット事業の営業利益は、前期比19%増の300億円を計画する。人手不足から、自動車向けなどを中心に世界で自動化関連の引き合いが戻るとみる。

前期は半導体の在庫過多で製造装置に使うロボットや、中国の景気減速で電気自動車(EV)向けロボットの需要が低調だった。小川昌寛社長は「自動車製造向けのロボットは得意先で投資が持続する」と説明する。

システムエンジニアリング事業も好調だ。部門営業利益は56億円と、前期比15%増える見通し。採算の良くなかった欧州子会社を売却し、収益が改善する。

サーボモーターなどのモーションコントロール事業は業績の下振れ懸念が残る。下落していたメモリーなどの価格は底入れしたとみられるものの、上昇がどこまで持続するかは見通しにくい。半導体の製造設備の需要回復は途上にある。

部門営業利益は369億円と前期比5%減を見込む。積み上がった受注残の消化もあり、6%の営業増益だった前期からの反動が出る。大和証券の田井宏介チーフアナリストは「安川電機はサーボモーターの受注残が減っている。受注水準を持続できるかが業績を左右する」と分析する。

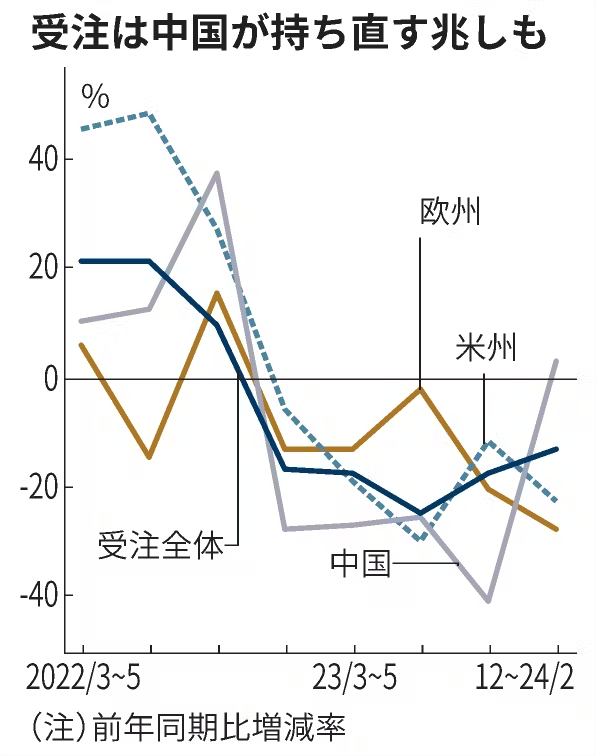

地域別では売上収益の2割を占める中国が焦点となる。中国国家統計局が発表した24年3月の製造業購買担当者景気指数(PMI)は50.8と、6カ月ぶりに好調・不調の境目である50を上回った。同国の23年11月〜24年2月の受注は前年同期比3%増えた。足元はロボットとモーションコントロールで改善の兆しが出ている。ただ減少が続き、相対的に伸びが大きく見える要素がある。小川社長は「中国の需要に大きな期待はしていない」と話した。

25年2月期の売上収益と営業利益はともに、24年2月期の期初計画と同じになる。現在の中計では26年2月期に売上収益6500億円、営業利益1000億円を目指す。今期が計画通りなら、来期の1年間で売上収益700億円、営業利益300億円を上乗せする必要がある。

小川社長は「25年2月期の見通しは保守的で、今後の見極めはもう少し時間がかかる」と説明する。その上で「24カ月で経費や生産をコントロールするなどすれば、中計の目標は間違いなく可能になる」と強調した。

同日発表した24年2月期連結決算は、売上収益が前の期比4%増の5756億円、純利益が2%減の506億円だった。

(細田琢朗)

鄭重声明:本文の著作権は原作者に帰属します。記事の転載は情報の伝達のみを目的としており、投資の助言を構成するものではありません。もし侵害行為があれば、すぐにご連絡ください。修正または削除いたします。ありがとうございます。