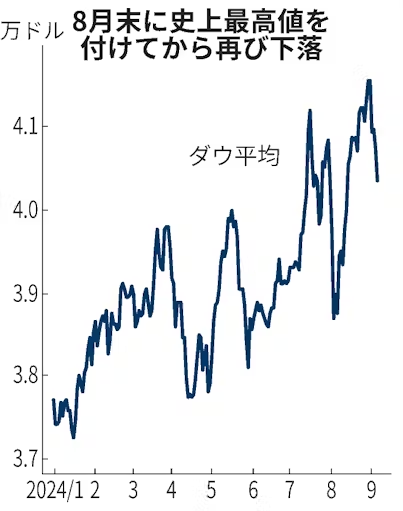

【ニューヨーク=竹内弘文】6日の米株式市場でダウ工業株30種平均は前日比410ドル安の4万0345ドルで引け、週間では1217ドル安となった。米地銀の破綻が続いた2023年3月以来、約1年半ぶりの下げ幅だ。8月の雇用統計など労働市場の軟調さを示すデータが相次ぎ、景気下振れへの警戒からテック株売りが再燃。米国債利回りも低下した。

6日に米労働省が発表した雇用統計では、非農業部門の数業者数の伸びが前月比14万2000人となり、市場予想(16万人程度)を下回った。6月分と7月分も下方修正となった。ニューヨーク連銀のウィリアムズ総裁は統計発表後の講演で「政策金利を引き下げることで、金融政策の制限度合いを緩めるのが適切だ」と語った。

金融市場は既に9月17〜18日の米連邦公開市場委員会(FOMC)での利下げ実施を確実視する。米金利先物の値動きから市場が織り込む政策金利予想を算出する「フェドウオッチ」によると、米東部時間午後3時30分時点で0.25%利下げ確率が約7割、0.5%利下げ確率を約3割。24年末までの3会合での累計利下げ幅は1.00〜1.25%程度とする見方が優勢だ。

連続利下げが視野に入っても株価が下げが続くのは景気の下振れリスクが投資家心理を冷やしているためだ。今週は雇用統計以外にも雇用動態調査(JOLTS)や民間の雇用調査でも労働市場の悪化傾向が示された。8月30日にダウ平均は史上最高値(4万1563ドル)を付けたばかりとあって高値警戒感もあった。

多くの機関投資家が参照するS&P500種株価指数も週間で4%安となり、23年3月以来の下落率となった。業種別指数では、業績動向が景気に左右されにくい「生活必需品」などを除いて大半の指数が週間で下落した。特に「IT(情報技術)」は前週末比7%安となった。同期間にエヌビディアは14%安、マイクロソフトも4%安となった。

利下げペースの加速を意識した動きは米債券市場でも見られた。金融政策の影響を受けやすい2年債の利回りは一時、前日比0.15%低い3.59%程度へ低下(債券価格は上昇)し、23年3月下旬以来の低水準を付けた。当時は米有力地銀の相次ぐ破綻が生じたばかりで景気先行きへの警戒が強まっていた。長期金利の指標である10年債利回りも一時23年6月以来の低水準となった。

日米金利差の縮小観測から外国為替市場ではドル安・円高が進み、円相場は一時1ドル=141円75銭と約1カ月ぶりの高値を付けた。市場では「景気後退の可能性を織り込むような市場反応は行きすぎ」(キャピタル・エコノミクスのシニア・マーケット・エコノミスト、ダイアナ・イオバネル氏)との声もある。

【関連記事】

- ・米就業者8月14.2万人増、予想下回る 失業率4.2%に低下

- ・米雇用、ショック再来は回避 FRBは0.25%利下げ示唆

- ・鬼門の9月相場、調整は長引くか(NY特急便)

鄭重声明:本文の著作権は原作者に帰属します。記事の転載は情報の伝達のみを目的としており、投資の助言を構成するものではありません。もし侵害行為があれば、すぐにご連絡ください。修正または削除いたします。ありがとうございます。